FP相談をされようとしている方へ(後編)資産運用は「3階建ての家」を想定せよ!

負けることも承知で始める投資。だけど負けたらなぜかみんな落ち込む

前回、老後のお金をなめてはいけないと言いましたが、老後のお金を考えると、やはりお金を増やすこともセットで考えることになります。

もちろん清川も大きな金額を資産運用に投じています。

ただ、投資で大損した10年前と違って、いまは考え方が違います。

自分の資産は「3階建ての家」で考える。1階部分は、崩れない資産

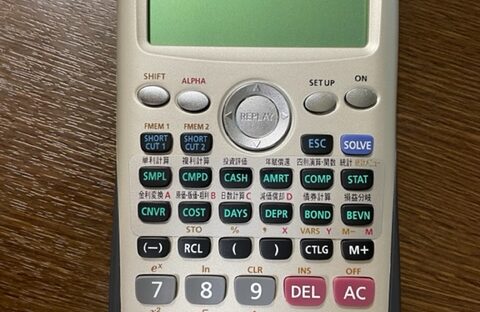

清川が認識している、投資・資産運用の種類は、投資信託(iDeCo、つみたてNISA、NISA、変額保険)株式、預金、外貨預金、国債、保険資産、自宅不動産、投資不動産、FX、仮想通貨、金のあたり。

これらを同じ資産運用と考えずに、3つに分類してみます。

そこで例えにしているのが、「家」

家は、当たり前ですが、1階→2階→3階 の順番に建てます。

資産運用も同じく、1階から建てると思っています。

1階とは、預金、外貨預金、国債、保険資産、自宅不動産

1階の特徴は、家の1階部分と同じく、「崩れない」点。

預金も保険資産も、額面の金額が爆発的に増えることはないにせよ、減るってないですよね?

例えば、近所の信金で預金すると、1年後に99%で戻るってないですよね?

自宅不動産だって、時価が下がったからと言ってさらに下がる前に損切りして、よそに住もうなんて思わないですよね(^^;)

ローン支払い後、それなりに人が住んでいるエリアでしたら、貸すことも売ることもできますよね。

というわけで、自分の資産が全体で100だとしたら、私は崩れない1階部分に迷わず85~90は入れます。

2階部分は、投資信託

1階で資産全体の基礎ができていれば、正直、2階・3階は勝とうが負けようがどうでもいいと思います。

2階は、いわば、ミドルリスク、ミドルリターンといった感じです。

日々、時価も動くし、元本保証もない。

だから、自分が80になって介護状態になったときのために、40歳の自分はいくら投資すればよいかってことがわからない。

2000万円かもしれないし、3000万円かもしれない。

いずれにせよ時価があるから、どの投資信託にいくら入れれば80以降安全なのか、正確なことはわからない。

ただ、投資先を複数持つことでリスクを分散している分、個別株式を買うよりはリスクは少なく済みます。

ただ、どこまでいっても、時価は動くし元本保証もありません。

1階で基礎固めの計画を十分したあとに、減らしても後悔しないお金があればやるべきかと思います。

いまの清川はこのステージにいます。

よく、S&P500 が最強という方がいますが、本当に最強なら、日本の年金問題はS&P500に全額130兆円入れて解決してはずです。

それに、S&P500 よりパフォーマンスがいいファンドなんていくつもあるので、周囲のことをあまり信じない方がよいかと思います(^^;)

3階は、かつて清川を襲った、株式、FX、金などのリスク資産

これは、2階よりももっとハイリスク・ハイリターンなもの。

かつて清川が、ほぼ全財産をこれにあてて、何百万も損しました。

理由は、自分だけは勝てると思ったから。

これね、負けたときにみなさん思うはずですが、3階部分は平気で負けます。

いい決算発表のあとでも、株価は下がることもよくあります。

もう負けているときなんて、仕事が手につかなかったです。

だから、2階に比べると、ほぼ捨て金ならやってもよいかと思います。

結論、1階が固まっていれば、2階・3階はやってもやらなくてもどっちでもいい

いま説明したように、老後のお金なんて1階を固めていれば、2階・3階が勝とうが負けようが大勢に影響はないわけです。

反対に、全部2階・3階でやると日々の勝ち負けにこだわり過ぎて、自分の財産がいくらなのか、このまま行ったら老後のお金は大丈夫なのか、何が何だかわからなくなるでしょうね。

だから、80歳以降の老後が心配な方は、今やっている資産運用が、1階・2階・3階のどの部分が多くて、仮に2階・3階が崩れたとき全財産にどのような影響を及ぼすか、清川に相談するとき、ここも気にしてほしいなと思います。